https://www.mk.co.kr/news/world/view/2020/04/350986/

미국 3월 일자리 70만개 감소…실업률 4.4% - 매일경제

미국 노동부는 3월 비농업 일자리가 70만1000명 감소했다고 3일(현지시간) 밝혔다. 신규 일자리가 감소세를 보인 것은 지난 2010년 9월 이후로 처음으로 코로나19 확산 사태의 직격탄을 맞은 것으로 보인다. 이전까지 미국의 비농업 일

www.mk.co.kr

미국 실업률 4.4%

지난 금요일 (4/3) 미국의 3월 실업률이 발표되었다.

일자리가 70만 1000개 가량 사라졌고 지난주 발표되었던 실업수당 신청인원도 예상치를 두배이상 상회했다. 600만건 이상.

이번주에 발표할 실업수당 신청인원은 700만명이 넘을 것으로 예상하고있다. 1차와 2차 때 신청 인원이 예상의 두배가 넘은 것으로 보면 1000만명이 넘을 수도있다는 불안감이 든다.

미국 실업률은 예상치였던 3.8%보다 높은 4.4%로 발표되었다. 실업률이 예상치보다 높다는 것은 당연히 긍정적인 신호는 아니다.

일각에선 코로나 사태가 지난 후, 미국의 실업률이 최대는 15%이상이 될 것이라 예상하기도한다. 보통 10% 정도를 내다보고 있는 것 같다.

https://www.investing.com/economic-calendar/unemployment-rate-300

United States Unemployment Rate

Get the Unemployment Rate results in real time as they're announced and see the immediate global market impact.

www.investing.com

실업률 4.4%는 아직 위험한 것이라고는 보기 어려울 수도있다. 왜냐면 4%밑으로 내려온 것이 2018년 부터라서 2년이 채 되지 않은 이야기이다. 2019년부터는 미국 역사상 최저의 실업률 유지했었다. 아직까지는 4%대는 뭐... 예전에도 있었던 수치니까 정도로 느낄 수 있는 범위이기 때문에 만약 이 시기를 잘 버텨내면 또 괜찮아질 수도 있다....

역사적으로 보면 10%가 넘었던적이 많지는 않다. 수치상으론 2번 뿐이다 닷컴버블때도 10%가 넘지는 못했다.

10%가 넘는다는 것은 일단 서브프라임 모기지 사태를 겪는 것과 비슷하거나 그 이상의 파급력을 낸다는 것이다.

만약 최악의 예상치인 15%가 넘는다면 그 때는 정말 아무도 겪어보지 못한 시기를 겪을 것으로 예상된다. 대공황을 겪어봤다면 알 수 있을지도 모르겠다. 2분기 중에서도 4월의 수치들이 목해야할 부분인 것 같다.

'2020년 > 뉴스' 카테고리의 다른 글

| 에콰도르 신용등급 강등 (0) | 2020.04.14 |

|---|---|

| 유가가 장난인가? 국제 유가의 운명은 어디로? (미국 러시아 사우디 OPEC+) (0) | 2020.04.07 |

| 원유의 방향은 어디로? 결과는 월요일에도 알 수 없다...? (0) | 2020.04.04 |

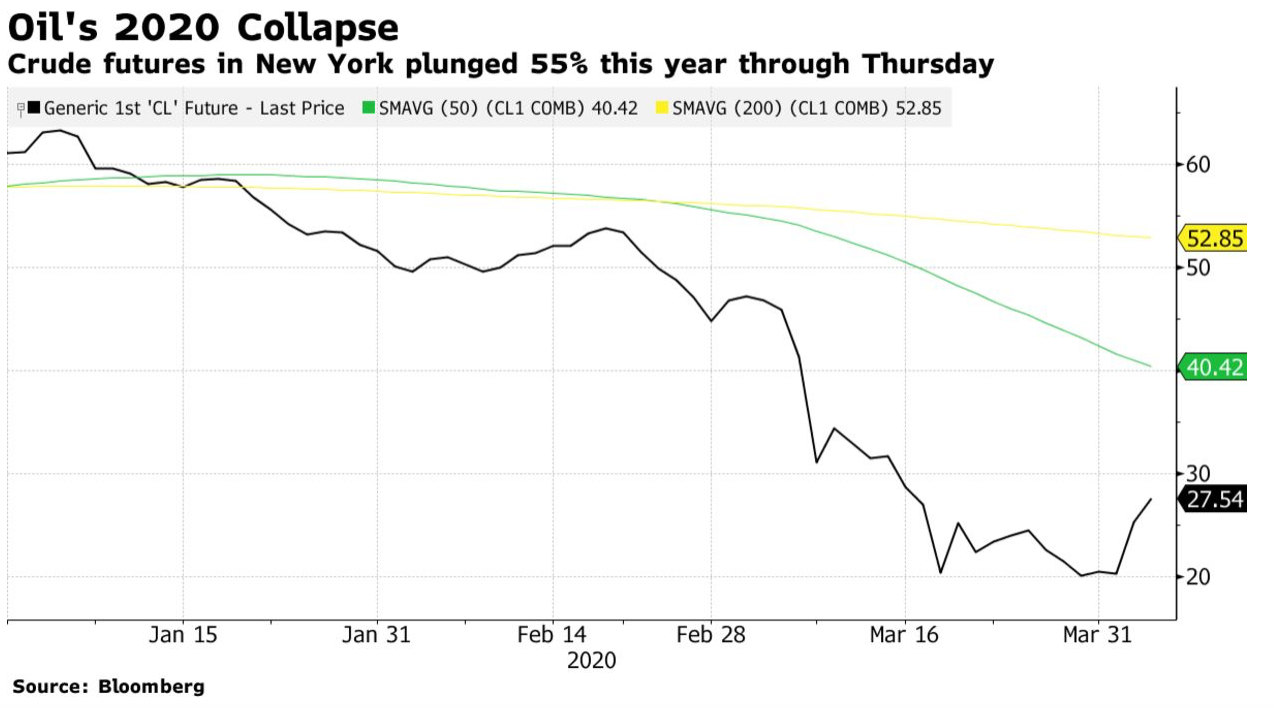

| 유가에 출렁이는 시장... (0) | 2020.04.03 |

| 미국 셰일업체 '화이팅' 첫 파산 사례 발생 (0) | 2020.04.02 |